SBIのIPOに当選しないというかたにおすすめ

SBI証券のIPOになかなか当選しないという方は多いのではないでしょうか。

私yutomaも過去4年間でSBI証券のIPOに当選したのは、チャレンジポイントを300P以上使って当選したことが1回あるだけです。

SBI証券は預けている金額に応じてIPOの申し込み口数が増えるので、お金持ち優遇の制度となっています。

ちまたでは、3,000万以上預けている参加者がゴロゴロいるとか、500万預けているがいっこうに当たらないという話が聞かれますし、私自身も、1,000万を1年間ほど預けましたが、かすりもしませんでしたのであながち嘘とは言えないでしょう。

SBIでは何千万もの資金を用意できない方のためにIPOチャレンジポイントという制度を採用しています。IPOの抽選に落選するたびにポイントをもらえるので、ポイントが貯まったらいつか当選することができます。

IPOチャレンジポイントが2021年3月まで2倍になります。

タイトルのとおりPOの購入で2021年3月までIPOチャレンジポイントが通常の2倍になるキャンペーンを行なっているので狙い目です。

POの購入をしなければならないので、POの経験がない方は損をしないように注意しなければいけません。

IPOチャレンジポイントの1Pの価値

IPOチャレンジポイントは落選のたびに1ポイントをもらえるのですが、

その1ポイントはどのくらいの価値があるのでしょうか?

こちらのサイトに詳しいデータがありますので参考にすると、

やさしいIPO株のはじめ方.「SBI証券のIPOチャレンジポイントは、何ポイントあれば当選するのか?」(参照2012/12/22)

https://www.ipokiso.com/column/sbi_challenge_point.html

おおよそ100~3200円までと幅広くなっていますが、1,000円前後が多い印象です。

ただし、2019年以降は1,300円以上の銘柄が出ていません。(2020/12/11現在)

これは、今回のPO銘柄購入でIPOチャレンジポイントがゲットできるキャンペーンもそうなんですが、IPOチャレンジポイントをゲットできるキャンペーンをするようになったため、1ポイントの価値が低くなっている傾向が見受けられます。

2020年6月にコパ・コーポレーションに家族3人分当選しましたが、

実際に使ったポイントは以下のとおりです。

| 使用ポイント | 損益 | 1ポイント価値 | |

| 家族1 | 348 | 253,000 | 727 |

| 家族2 | 323 | 253,000 | 783 |

| 家族3 | 324 | 253,000 | 780 |

参考サイトのデータと実際の当選データをあわせてみた印象としては800円前後といった感じでしょうか。

1ポイント800円前後の価値があるとすると、

2倍もらえれば、期間中1,600円ほどの価値があるということになります。

ただし、今後のSBI証券のチャレンジポイントのばらまきがあると、さらに1ポイントの価値がさがることになるので、キャンペーン動向に注意は必要です。

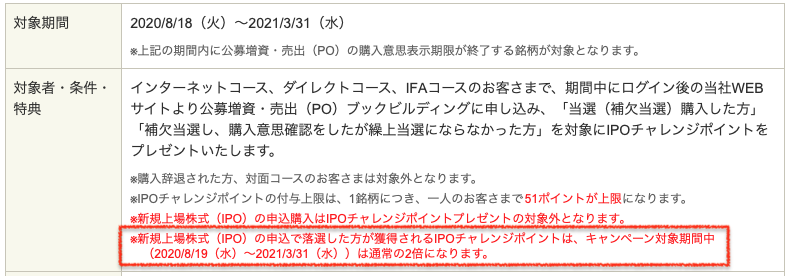

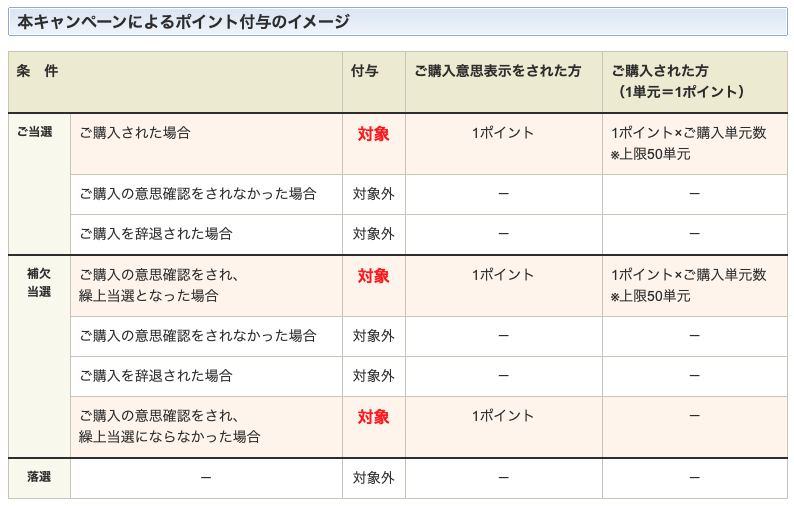

今回のキャンペーンでのポイントをもらえる条件を見ていきましょう。

PO銘柄を購入

POの当選で1ポイント獲得できるようです。

PO当選後はIPOの落選時に2ポイントもらえます。

2020年1月~3月までの実績

SBI証券の2020年1月~3月のIPO取り扱い件数は24件ありました。

前年同様の件数を取り扱うと想定すれば、48ポイント程の獲得が見込めます。

1ポイントの価値が800円と仮定すると24×800=19,200円分がキャンペーンのポイントでもらえそうです。

日本証券業協会.新規公開に際して行う株券の個人顧客への配分状況.(参照2020/12/22)

https://www.jsda.or.jp/shiryoshitsu/toukei/shinkikoukai/index.html

POで損失を出していたら元も子もない

かなりざっくりした計算ですが、19,200円分の利益が見込めますが、PO当選してその分損してしまったら意味ないです。

PO投資の経験がまったくない人でも失敗しないための投資法を調べてみました。

SBI証券.「知らなきゃ損する!? 「PO」を活用すべき3つの理由を大公開!」(参照2012/12/22)

https://site3.sbisec.co.jp/ETGate/WPLETmgR001Control?OutSide=on&getFlg=on&burl=search_domestic&cat1=domestic&cat2=none&dir=info&file=domestic_info180508.html,(参照2012/12/11現在)

PO対策

- リート案件がよさそう

2019年にPOを実施したREITの30銘柄のうち、29銘柄が「受渡期日始値」が「発行価格」を上回っています。

勝率は96%なので、ほぼプラスになると考えてよさそうです。

リート案件なら受渡期日始値で売りましょう。 - 短期投資には向かない

POで集めた資金は、将来のための投資に活用されることが多く、すぐに利益がでるというわけではないです。

長期的に保有して成長をするのを期待する投資ですので、短期で株価上昇をねらうには向かない投資と言えます。 - いったんは株価がさがりやすい

新たに株を発行することによって既存の株式の価値がさがります。

それを嫌う投資家が株を売却することにより、株価はいったん下がる傾向があるようです。

リート案件以外はしばらく保有して株価が上場するまで待ちましょう。

以上をふまえると、

受渡期日始値で売却、つまりすぐに売ってしまう場合はリート案件がおすすめです。

リート案件がない場合は、目論見書で事業内容を確認し、長期的に利益が見込めそうと判断すれば中長期で保有して、利益が出たら売却もしくは、長期で保有しましょう。

まとめ

チャレンジポイントの1ポイントの価値は約800円。

キャンペーンでポイントのばらまきがあると価値はさらに下がる可能性はあります。

2020年1月から3月のIPO取扱実績は24件。

2021年も同じくらいの件数を取扱すると仮定し、

PO購入でポイントが倍になれば48ポイントほど獲得できる。

キャンペーン獲得分を24ポイント、1ポイントの価値を800円とすれば

24×800 19,200円の利益

PO投資で獲得ポイント以上の損失をだしたら元も子もない。

リート案件で受渡期日始値で売却か、成長を見込める案件で中長期保有で検討しましょう。

IPOチャレンジポイントを獲得できるチャンスです。

ぜひチャレンジしてみてください。

ではまた。

コメント